昨日の引け後にキオクシア(NAND型フラッシュメモリ)の2Q決算発表があった

見方が人によってかなり違うのだが数字を普通に見た場合大幅減益

キオクシアがPTSで一時20%超安、7~9月期最終利益62%減

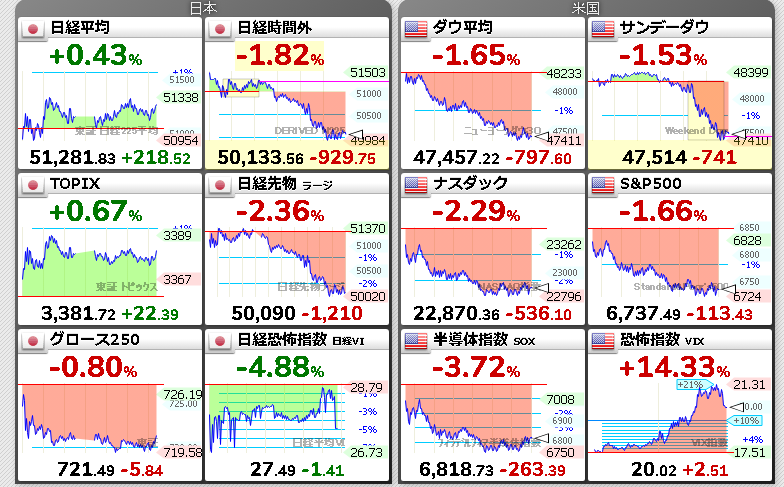

するとその後の世界の株価が少しづつ下落していきアメリカ時間スタートで下落が加速した

半導体関連の下落が予想される=日経平均株価の下落につながる

決算発表最終日となる

かなり地合いの悪い日となってしまいそう

昨日決算の保有株はPTSの数字が悪い

その後アメリカ市場が下げているためこれ以上に下がりそう・・・

保有決算発表銘柄の値動きは悪い↘

東邦鉛、今期経常を一転51%減益に下方修正(保有株)

PTS-11.05%

K&Oエナジ、1-9月期(3Q累計)経常は13%増益で着地(保有株)

PTS-5.93%

ハピネット、上期経常は34%増益で着地、今期配当を実質増額修正(保有株)

PTS+0.47%

和心、1-9月期(3Q累計)経常が50%増益で着地・7-9月期も50%増益(本命保有株の一角)

PTS-0.79%

Jディスプレ、上期最終が赤字縮小で着地・7-9月期は黒字浮上(少額保有株)

液晶パネルのJDI、中間決算は40億円の債務超過 赤字113億円

PTS-5.91%

ヤマックス、上期経常が20%増益で着地・7-9月期も22%増益(保有株)

場中発表-4.59%

鉄建建設、今期経常を30%上方修正、配当も30円増額

場中発表+2.05%

全決済✕300株×3935円 +37484円

昨日の保有株は和心-4.83%、ヤマックス-4.59%、東亜建設+7.59%、高松コンスト+3.88%など

GMO証券-約8.1万円(次回反映) SBI証券+約1.2万円

取引内容

セイノーHD(9076) 決済売り×300株×2194円 +5000円(残り300株)

悪くない決算なのだが「運輸セクターに資金が入ると思っていたが入ってこない」ため数量減らす

株価が下がればまたほしい

鉄建建設(1815)決済売り×300株×3936.7円+37484円(全決済)

次の決算での上方修正はなさそう(出尽くし)とみて全決済する

ハークスレイ(7561)決済売り×1000株×655円 -16700円(全決済)

前期の買収が高値だったみたいで減価償却額が大きく、利益が出にくい状態になっていると思い全決済する

株・相場情報

奥村組、今期経常を20%上方修正、配当も20円増額

PTS+5.97%

東洋エンジ、上期経常が赤字転落で着地・7-9月期も赤字転落

場中決算-0.61%

→通常ならストップ安貼り付きの決算内容だが大口が株価操作してそう

金融所得を税務調書で把握 厚労省、保険料への反映を検討

今は損益通算のために確定申告をしない人は負担が軽くなるケースがあり、かねて不公平と指摘されていた

11/14(金)

10:00 インフロニア2Q(建築)

14:00 横浜ゴム3Q、リケンNPR2Q

15:00 滋賀銀行2Q

15:30 タウンズ1Q(保有株)、サンコール2Q(車用精密ばね)、トレンダーズ2Q(インフルエンサーマーケ)、NITTOKU2Q(巻線機)、プロクレアHD2Q(地銀)、TREホールディングス2Q(廃棄物処理)

16:00 GNIグループ(創薬)

16:30 三菱UFJフィナンシャルグループ2Q

17:30 三井住友フィナンシャルグループ2Q

引用元:世界の株価 AM5:00ごろ かなり大きな下げ

バルチック海運指数 2077 +47 +2.32%

コンテナ運賃指数はこちら 引用元:株式マーケットデータ

株・FX・考察

売買代金 プライム市場6兆2525億円 グロース市場1281億円

先週は海外勢の買いが止まっている

昨日はアメリカ市場が崩れた初動かもしれない

様子見か?

日経平均株価は5万円の攻防か?

投資における最終判断はご自身で慎重に

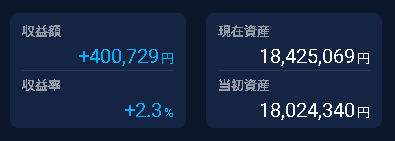

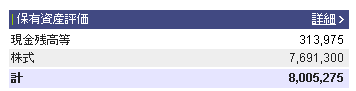

過去収支(GMOクリック証券)(SBI証券)

2022年 2月からトレードアイランド・スタート(投資歴は10年超)

2025年 10月約+18.2万円計18,084,948円・SBI証券資産7,728,769円(約+2.6万円)

2025年 9月約+55.7万円計17,903,058円・SBI証券資産7,702,816円(約+7.1万円)

2025年 8月約+121.3万円計17,453,604円・SBI証券資産7,631,471円(約+58.7万円)

2025年 7月約+51.2万円計16,240,974円・SBI証券資産7,043,757円(約+38.0万円)

2025年 6月約+5.5万円 計15,740,078円・SBI証券資産6,663,741円(約+22.1万円)

2025年 5月約+49.0万円計15,608,431円・SBI証券資産6441982円(約+8.0万円)

2025年 4月約+23.7万円計15,118,673円・SBI証券資産6,361,888円(約+22.1万円)

2025年 3月約+4.4万円計14,883,648円・SBI証券資産6,140,111円(約+0.9万円)

2025年 2月約-52.4万円計14,788,848円・SBI証券資産6,131,071円(約-57.3万円)

2025年 1月約+35.6万円計15,305,419円・SBI証券資産6,704,068円(約+2.4万円)

2024年 12月約+39.8万円計14,947,108円・SBI証券資産6,679,566円(約+25.2万円)

2023年 12月約+22.1万円 計13,110,798円・SBI証券資産6,941,779円(約-21万円)

2022年 12月約+34.6万円計9,640,191円・SBI証券他資産約584万円

2024年の確定総収支 計+380万円(2025年持ち越し約+70万円) 総資産2163万円

2023年の確定総収支 計+164万円(2024年持ち越し約+293万円)総資産2005万円

2022年の確定総収支 計+159万円(2023年持ち越し約+20万円) 総資産1548万円

GMOクリック証券口座開設の方はトレードアイランド「愚者トレ」検索で収支が見れます

株ブログランキングへ

にほんブログ村

意識しておきたいニュース

株式相場の上昇は続くか 日本の半導体株に垣間見える予兆

エミン・ユルマズの未来観測

25/8/23の記事 株式市場の調整を警戒する内容

前日の日経平均株価は42633円時の記事 このあとどう動いたかチェックしておけ

→25/10/9 過去最高値更新中 48580円

半導体セクターの株価上昇タイミングがわかる→半導体サイクルの上昇期・下落期・移行期を確認しろ

化学大手7社 ナフサ(粗製ガソリン)価格が下落すると業績の悪化につながる

信越化学、旭化成、三菱ケミカル、東レ、日産化学、三井化学、住友化学

2025/5/7 矢作建設(1870)名古屋地区大手 建設、分譲マンションの不動産業も

DOE5%以上+累進配当を発表(場中) 終値での利回り5.52%

今期も最高益見通し まだあがるのではないか?

27年3月期の本決算時(26年5月上旬)に新中計が出そう

25/5/8終値 株価1630円 PER10.6倍 PBR1.02倍 利回り5.52%

DOE5.0%ちょうどだと配当額77円になるが26/3期は90円まで増配した

25/8/6 1Q決算 順調 受注増加

2025/5/8 ニッピ(7932)ゼラチン、コラーゲンペプチド バリュー株

前期から2028/3月期まで配当性向30%→70%へ変更

配当利回りがえげつないことになる 2ストップ高ありそう→2ストップした

25年5月下旬に新中計発表とあるが大枠はすでに発表済み そこそこ強い(5/15に本決算あり)

28/3月期の配当額730円! 5/8終値だと利回り13%予想となる

25/5/21現在 株価9740円まで上昇 PER10.8倍 PBR0.70倍 利回り6.50%と割安感はある

25/8/8 1Q決算 順調 今後上方修正ありそう

2024/12/14 タウンズ(197A)検査・研究用医薬品(コロナ・インフル・マイコプラズマなど)

24/6/20上場 6月本決算 配当性向30%(今期記念配あり)

25年7月に新工場完成(生産能力3倍)(稼働は同12月になると3Q時に発表あり)

24/12/13現在 株価513円(PTS535円) PER8.36倍 PBR3.64% 利回り5.46%(記念配込み)

「プライム市場への申請でVCの売り出しがこの時になる」思惑は出そう

25/1~2月に下げていれば入っていい 500円か?

→25/2/13,2Q発表で下げ、4/7下げで418円まで下げ ナンピン買いして本命株になる

→25/7/14 プライム市場への区分変更申請取り下げ 当分なさそう

→コロナ感染規模が年々縮小している 短期的な業績アップは厳しいと判断して2000株残しで売却

2024/11/5 クオールHD(3034)薬局・ジェネリック薬製造加わる2Q決算までに特損計上多い

来期見通しが出る5月本決はかなり回復した今期予想が出そう

三協エスファの子会社化による一過性の損失が1Q、2Qと続いている特損の説明がほとんどない

調剤薬局事業の利益が人件費、材料費の高騰で減少中

あくまで来期予想がいいのが出る予想での買い場探しをする(3Q決算以降か?)

→25/2/25 買い 順調

→25/5/9本決算 内容いいように思ったが出尽くし下げくらう 保有中

→25/8/81Q決算 順調 今後上方修正ありそう

DOE政策の銘柄で「利益が今後も安定して伸びそうなそこそこ高配当株」を買えば連続増配・高配当株になる

隠れているためそこそこ高配当・割安のものあり(隠れ累進配当株になる)

ストックビジネスや安定株(不動産賃貸・管理・保険・債務保証などいろいろある)だと「今後の利益」が減りにくい

「低時価総額の成長株(ROEが高い)」で見つけることができればリスクが少なく化ける可能性がある銘柄を見つけることができるかもしれない

DOE政策株で「中期経営計画の確度が高い成長株で低時価総額」を選べばどんどん自己資本が増えていきどんどん配当額が増えていくという夢がある

最悪成長してなくても安定的に毎年利益を出して自己資本が増えているというだけで増配対象になる

ここが配当性向株と違って減益でも増配となる

長期でどういうタイミングで株価上昇するかわかる→利上げ・利下げ・据置き期間と株価の関係を頭に叩き込め

指標:台湾の輸出受注はISM製造業の先行指数

ISM製造業は鉱工業生産の先行指数

台湾輸出受注→ISM製造業→鉱工業生産の順で予測できる

INDEED社の求人情報を見れば、米JOLTS求人件数の予測ができる

JOLT求人数が減少していると米株価が下がる

バルチック海運指数は中国製造業PMIと連動しやすい=バルチック海運指数が低下していたら中国経済が悪化しているとなる(ばら積船の積荷・鉄鉱石、石炭、穀物の最大の輸入国は中国)

米雇用統計を予測するとき

先月~同月のISM製造業(雇用者数)、ISM非製造業(雇用者数)、失業保険