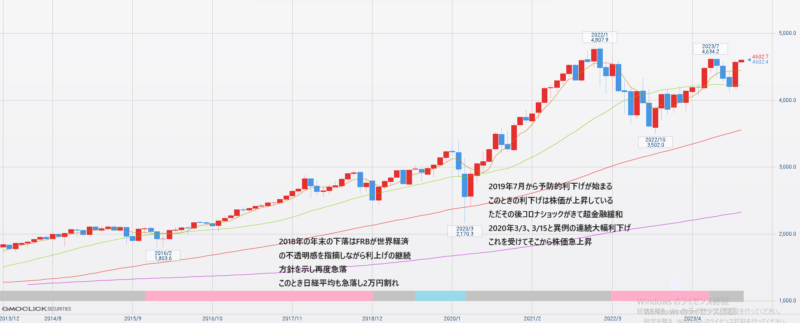

今一度、米政策金利の利上げ・利下げ・据置き時の株価の動きをチャートで確認する

まずは1999年~2014年までの米S&P500の月足チャートで株価の動きを見てみる(CFD米国S500チャート使用)

チャート下のピンクが利上げ期間、グレーが金利据え置き期間、水色が利下げ期間

1999年~2014年では明らかに利下げ期間に株価が下落している

利上げが終了し、金利が高い状態で据え置かれている期間がしばらく続きその後「ITバブルの崩壊」、「リーマンショック」がやってきてS&P500の株価指数が間近高値から半値を割る下落になる

(この名称は下落中にはついていない 後付けでこう呼ばれている)

(下落の真っ只中は「なんだこの下げ」「いつ止まるの?」と不安Max)

通常、金融引き締めになる利上げは経済を冷ます、利下げはお金をじゃぶじゃぶにして経済が過熱すると言われるが株価の動きをよくみると利上げ時、据置き時に株価が上昇し、利下げ時に株価が下落している

この期間(1999年~2014年)は金利上昇後ショックがやってきた

次に2014年から現在までの月足チャートを見てみる

2014年~2018年秋までは今までのように金利据置き期間、利上げ期間に株価は上昇

だが2018年年末、チャート内に記載のようにFRBの政策が機能せず暴落

2018/12/19に0.25%の利上げ(結果的に最後の利上げ)

12/4から下落が始まり12/24が底でそこから反転上昇

それでも「ITバブルの崩壊」、「リーマンショック」時の指数半値以上下落のような暴落ではない

このタイミングの株下落は利上げ時の下落でめずらしい

政策の失敗だろう

2019年7月から予防的利下げが始まる

この時の利下げが成功した利下げ

2000年、2008年の利下げは、先に株の急落が始まってしまい利下げしないといけなくなったパターン

2019年7月の予防的利下げは株価が上昇しているときに利下げが始まり、8月初旬は下げるが中旬から2020年2/17まで上昇

うまくいっていたがそこにコロナがやってきた 2000年や2008年のように急激な株価下落(コロナショック)

政策金利も急激に下げなくてはいけなくなった(チャート内の記述参照)

コロナショックも大きな下落ではあるがS&P500株価指数が半値にはなっていない

コロナによる超金融緩和政策が市場のお金をじゃぶじゃぶにして景気が急回復

2022/1月まで急騰が続いた

そこから10か月に及ぶ下落が始まる

この期間は超低金利の据え置きから利上げが始まった期間

1999年~2014年には株価上昇していたタイミング

前代未聞の超金融緩和のせいと言われている

その下落が2022年10月に底をつけて現在上昇継続中といったところ

政策金利で言えば利上げが終了し高値圏で金利据え置きの局面

2000年、2008年の例ではこのタイミングにショックがきた

2019年の利上げが終了し、金利高値圏で据置きの時は「予防的利下げ」を政府が実行し株価は上昇した

今回もおそらく前回成功している「予防的利下げ」をそのうちしてくると思われる

この「予防的利下げ」がくれば一旦ショックはなさそう

インフレがまたやってきたら注意しとこうぐらいか

「予防的利下げ」の前、または最中になにかしらのきっかけで株価の急落が起こればのちに○○ショックと呼ばれる指数が半値以上下落するような急落がくるかもしれない

おそらく予想もしないとこからくるのだが、あえて予想すると中国の不動産ショック、欧米の金融機関・ノンバンクの破綻、IT企業の成長神話の崩壊、核兵器が使われた戦争

このあたりのことが起きると過去のショック級の下げがくるかもしれない 知らんけど

2000年、2008年は急落前にかなり株価が上昇して経済が過熱している

今回は2022年に一旦下落を挟んでいる

2019年のような成功する利下げになりそうな気はする

それでも日経平均で3000円~5000円程度の下落はあると思っている(不況はやってくる)

今後その程度の下落が起こればそこは買い場ではないかと今は思っている

イメトレをしておけば今後急落がきてもメンタルが壊れる確率が減ると思う

もし急落がきたらこの記述を読み返して心を落ち着かせようと思う

保有株はこちら→保有株(長期投資) 保有株(短・中期投資)

保有中

NZドル/米ドル 新規買い×2 0.61579

CFD日本 新規売り×5 33453円

含み損益 約+1万円

株・相場情報

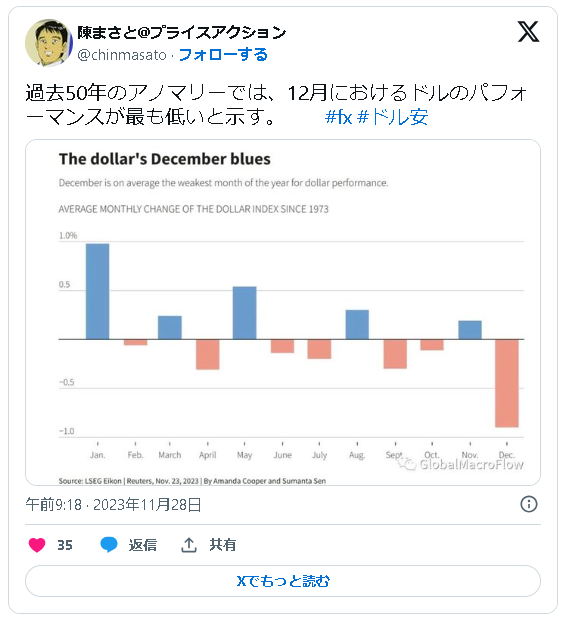

12月は米ドルのパフォーマンスが月別で一番悪いとのこと

米ドルが弱いと米ドル/円が間近天井をつけて、ここからもっと円高になるのでは?と予想できる

12月に強い通貨であるNZドルと組み合わせてNZドル/米ドルの買いを継続・押し目買いをしていきたい

また円高予想であるから日本の円安恩恵銘柄(輸出株)は厳しいのでは?と思っている

日経225銘柄の中身は円安恩恵銘柄が多いため日経平均株価も欧米株価指数に対して上昇しにくいタイミングでは?と予想している

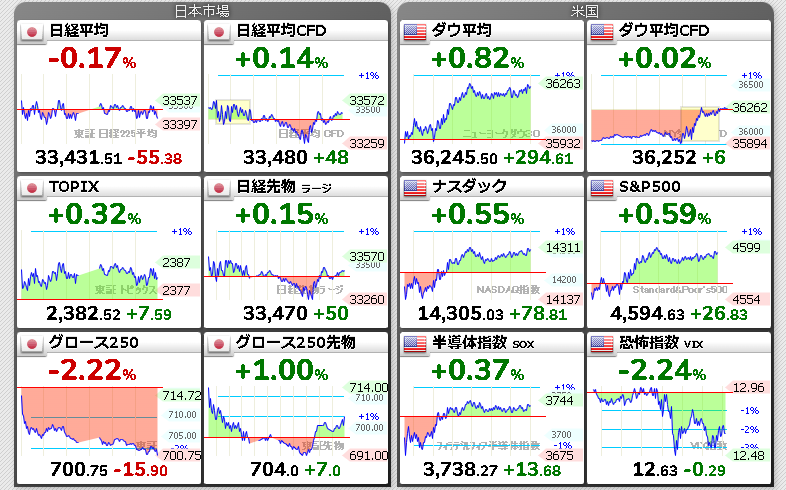

引用元:世界の株価

バルチック海運指数 3192(+255)(+8.68%) 7連騰

コンテナ運賃指数はこちら 引用元:株式マーケットデータ

バルチック海運指数 7連騰 7営業日で+62.71%

コンテナ運賃指数 857.72 -2.17%

バルチック海運指数は上昇しているがコンテナ運賃は上昇せず

株・FX・考察

売買代金 プライム市場 3兆4667億円 グロース市場1193億円

金曜日に急激な円高になっている

海外売上比率の高い企業(円安恩恵企業)は下がるのではないか?

空売り比率37.9と低い(売りが入りやすい)

CFD日本を少量売ってみた

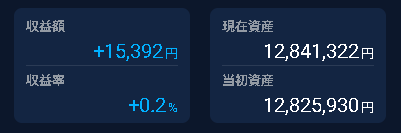

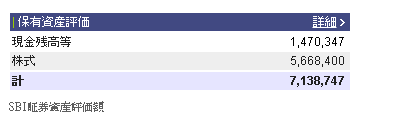

過去収支(GMOクリック証券)(SBI証券)

2022年 2月からトレードアイランド・スタート(投資歴は10年超)

2023年 11月∔736,959円 計12,887,722円・SBI証券資産7,147,679円(約+48万円)

2023年 10月-872,677円 計12,092,456円・SBI証券資産6,678,920円(約-65万円)

2023年 9月 +88,045円 計12,975,264円・SBI証券資産7,113,166円(約-14万円)

2023年 8月+741,224円 計12,879,535円・SBI証券資産7,283,621円(約+79万円)

2023年 7月+571,471円 計12,138,311円・SBI証券資産6,534,750円(約+1万円)

2023年 6月+803,064円 計11,566,840円・SBI証券資産6,483,874円(約+60万円)

2023年 5月+599,865円 計10,721,827円(+SBI証券約+11万円)

2023年 4月 +309,072円 計10,121,962円(+SBI証券約+7万円)

2023年 3月+1,233円 計9,861,117円(+SBI証券約-8万円)

2023年 2月+222,776円 計9,859,884円(+SBI証券約+19万円)

2023年 1月+6,295円 計9,646,486円(+SBI証券約+5万円)

2022年の確定総収支 計+1,592,998円(2023年持ち越し約+20万円)

2022年 12月 +346,585円 計9,640,191円(+SBI・アイネット証券約+25万円)

GMOクリック証券口座開設の方はトレードアイランド「愚者トレ」検索で収支が見れます

にほんブログ村

勝ってる投資家がたくさんいる

いろんな投資家のブログを読んでみよう

株ブログランキングへ

投資における最終判断はご自身で慎重に

意識しておきたいニュース

2023/11/11 期間原油価格、ドル/円状況を把握 石油関連株の業績変化を先取りできる

富士興産(5009)10/31、エネオス(5020)11/8、コスモHD(5021)、富士石油(5017)11/10、出光興産(5019)11/14の順で決算

2023/11/11 ミズホメディ―(4595)

夏場に(7~9月期)にインフルエンザが流行し業績修正

高配当で発表直後の上昇でも配当利回り6%超

インフルエンザが流行ったらミズホメディーを買え

2023/11/10 日本精機(7287) 2輪・4輪計器大手 ヘッドアップディスプレイ世界シェア1位

新中計発表 総還元性向80% だが現業績は✕ 欧州✕ まず特損出そう 業績追っかけろ

2023/3/31 アサヒ衛陶(5341) 時価総額27億円

ベトナムの住宅・不動産開発を主たる事業とする企業事業と業務提携

東急株式会社と共同事業も手掛けている企業「DANH KHOI」

2023年4月1日から業務提携開始

今後の売上げの変化を注視したい

2023/4/19 当社が取り扱うEV急速充電器の第1号機種であります「EV・PHEV 用急速充電器 A-QUICK」が CHAdeMO 協議会による CHAdeMO 認証を取得

需要が高まっている急速充電器市場へ本格的に参入

トレンダーズ(6069)(インフルエンサーを使って化粧品や美容企業の広告をゲットする)

中計で24年度営業利益11.5億円→26年度営業利益20億円とぶち上げる

季節要因 4~6月、10~12月が強い(ただ前期23年度4~6月決算は強い 注意)

アップルインターナショナル(2788)

2月上旬本決算 来期見通しを弱気で出す

もし円安が続くと思い、株価急落しているようなら買ってもいいかも

指標:台湾の輸出受注はISM製造業の先行指数

ISM製造業は鉱工業生産の先行指数

台湾輸出受注→ISM製造業→鉱工業生産の順で予測できる

INDEED社の求人情報を見れば、米JOLTS求人件数の予測ができる

JOLT求人数が減少していると米株価が下がる

北京市の大気汚染PM2.5濃度を見れば中国PMI(購買担当者景気指数)を予測できる

米雇用統計を予測するとき

先月~同月のISM製造業(雇用者数)、ISM非製造業(雇用者数)、失業保険申請件数(4週平均)、ADP雇用統計、消費者信頼感指数(職探し困難か?)チャレンジャ